在马来西亚,『贷款被拒绝』这句话其实很普遍。当他们被拒绝后,很多人都会以为自己有不良的记录而导致贷款不批准(其中顾虑的是CCRIS)可是,根据银行家的表示,贷款被拒绝不一定是因为申请者有不良的CCRIS记录,也许是因为以下的种种原因而导致:

原因一: 不符合银行贷款申请资格

每一家银行都有不一样的必须条件,并不是每一位借款人都符合每一家银行所定下的条规。如果有一家银行批准了你的贷款申请,这并不表示另一家银行也一样会批准。其实马来西亚中央银行(Bank Negara Malaysia)将会记录你的每一项申请和它的状态。如果你一开始就踏错步,而让银行拒绝你的申请,这笔记录将会永远存在。就算你能符合某一间银行的借贷条件,但是就可能因为这一个记录而你的贷款申请就不被批准。

以下是一些较常见的“不是银行所偏好的客户群”。

- 不符合所规定的最低年龄

- 不在正确的收入族群内

- 该银行并没有提供有关的房地产类型贷款,或该区域并不是这家银行负责资助的

原因二: 频密或过分的申请分数(Application Score)

大多数的银行已经安装一个评分系统名为“Application Score”的系统将会自动分析客户的资料,如年龄、住家地址、教育程度、婚姻状况以及诸如此类的个人资料。

你可曾想过,为什么一张银行的申请表格有那么多关于你个人资料的问题?这些你所提供的资料将会被入档,而后在每一项申请环节里,分数将会依据你所提供的资料而有所不同。当然,这并不是每题得分那么简单的过程,而是依据所提供的资料而使用一份详细的运算程式呈现出得分。

原因三: 信用评分 “不漂亮”

每一家银行都有不一样的风险偏好,因此根据你的信用分数,银行所给予的信贷额度也将会有所不同。

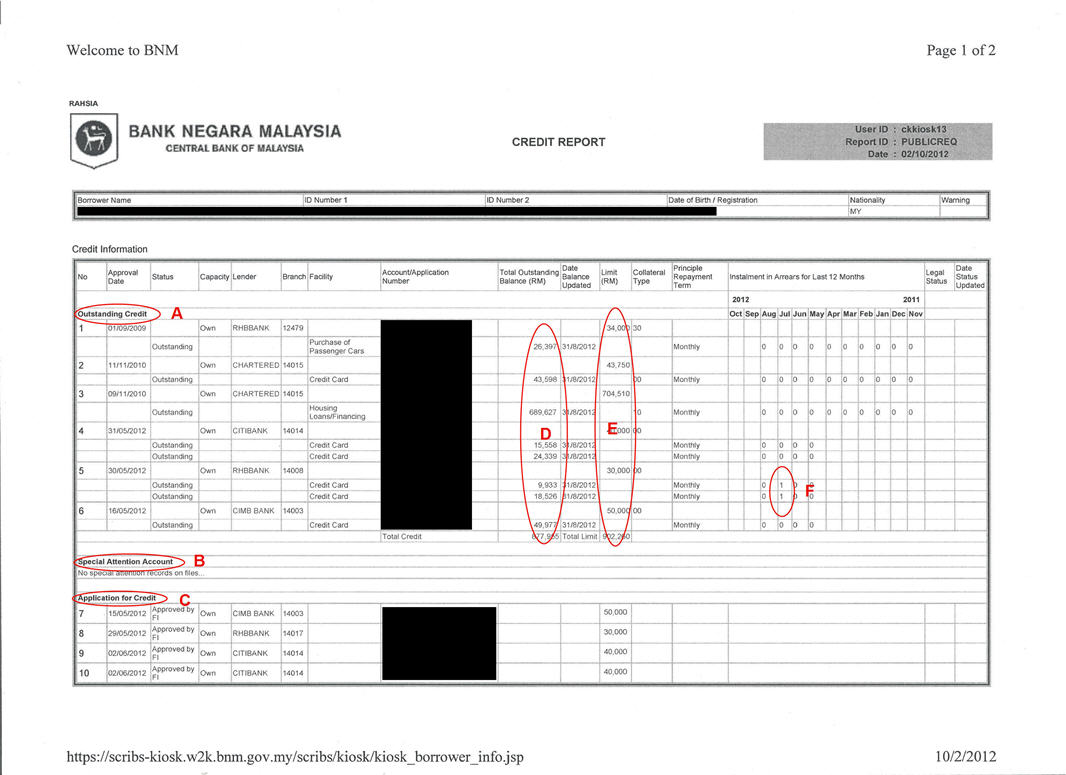

其实,有许多方法让你可以略读你的CCRIS报告,而以下的几点可能会让你的贷款申请被拒绝。

- CCRIS里没有记录?其实,零记录并不是一件好事

- 近期所申请的信用卡数量

- 短时间内高频率的借贷(最近期的六个月内)

- 过度使用其中一张或以上的信用卡(高消费)

- 超过了信用卡的信用额度

- 过去一年内的还款方式

- 你是否正过于依赖一份不受保障的个人贷款?

原因四: CCRIS “不漂亮”

如果你没有偿还任何一个户口所拖欠的贷款长达一段时间(个人贷款和信用卡欠数为六个月或以上,保障贷款的时间将会较长),你在CCRIS报告内的户口记录将会被标上红旗子并且被列入“特别注意户口”的名单内。基本上,如果银行看见该记录旁的红旗,那么你的贷款申请将会被拒绝。就算你CCRIS内的其他偿还记录都很良好,这还是于事无补。

原因五:反弹的支票

为你的支票发放保持一个良好的记录。如果在过去的12个月内,你有超过两张或以上的反弹支票,那么大多数的银行将不会批准你的贷款申请。就算被影响的往来帐户已经关被闭了,但是这项纪录还是会继续留在案内。而就算你向另外一家银行申请贷款,这项记录还是会影响你的申请状态。

原因六:破产

如果你已经正式宣告破产,那么你将不可以再融资、充值或申请新的抵押贷款。报纸每天都会刊登破产人士的状态。如果你曾经被银行、某个人或某家机构宣告破产,那么你的纪录将会永久性地记录在信贷服务情报私人有限公司(CTOS)的档案内。CTOS只是记录在公开资料所得的破产情况,而CCRIS则记录由银行所宣告的破产情况。

原因七: 偿还债务比例 (DSR)

了解你债务和收入的比例是很重要的,而且这也是让你贷款申请获得批准的关键。不仅如此,银行也使用这个公式来鉴定你的负担能力。

DSR的算法是根据你每个月的总债务来计算,也被称之为定期债务。这包括了抵押贷款、汽车贷款、个人贷款、每个月最低数目的信用卡欠数、其他贷款、以及正在申请的分期贷款数额。这些数额的总数将会除以你的净收入,即扣除了所得税、公积金和设险的数额。

大约有35%至40%的贷款申请被拒绝,就是因为偿还债务比例的问题。因此DSR已经成为最普遍的贷款被拒原因。不同的银行有不同的DSR限制,例如有些银行的规定是60%、70%、甚至达80%。

想要改善你的DSR比例有两个重要的要素:第一,你要让银行知道你最佳且最高的收入,因为这将会降低你的DSR比例。另外,就是善于处理你每个月的定期债务。以下也为你提供了数个处理债务的方法。这些是较普遍的方法:

- 有些时候,如果你手头上的数个固定偿还贷款就快到期了,那么你可以只还清当中数个贷款。找出一个适当的方法来还清你的贷款,或你也可以和其他的贷款项目联合起来以拥有一个较长时间的还款期。

- 如果你手头上正拥有数份保障贷款,有时候你可以将它从CCRIS报告中移除,这样的做法将会让你的DSR比例降低。

- 向你所申请的银行请教如何计算和预估你每个月的定期债务。如果你现在正缴交一个较低的分期数额,那么你可以向银行提出证明。只要你能够呈交证明文件,银行通常都会接受的。

- 不同的银行有不同的DSR和方法。记得要调查清楚并且向较偏好你财务简历的银行提出申请。

原因八: 雇佣历史和记录

为了能够让你的第一份贷款申请被银行批准,你至少需要三至六个月的工作历史。就算收入不高,但是有份缴纳公积金的工作是很重要的。不仅如此,如果你是以现金方式收取每个月的收入,那么你不会是某些银行的偏好的客户群。

如果你得到一份新工作且薪水也比之前大幅度提升了约50%,这也不表示说你贷款申请被批准的机会也会提升。然而,最重要的因素就是你工作的持久性和你在该公司所工作的时间。

如果你有市场换工作的前科,其实还有另外一个解决方法。例如说,你可以证明你将转换的新工作是在同一个行业内,并且也有较高的薪水。为了让你的贷款申请过程可以更顺利,你可以提供你的雇佣合约书或以往的收入证明。

原因九:文件呈交错误或收入证明文件不符合

有时候,你的贷款申请被拒绝有可能只是因为你的影印文件的素质太差了。在进入正题之前,以下也为你提供了一列贷款申请所需的文件。

- 一份完整且资料准确的申请表格

- 一份清楚的身份证影印版本,并且必需确保你的照片和资料都能够清楚地被看见

- 一份销售和购买证明文件/订单表格/卖家或发展商发出的发票信件的影印版本

- 一份个人地契(必要之时)

- 收入证明文件,例如三至六个月的工资单、银行交易展单、EA文件、租赁合约、佣金单、B/BE表格等文件。

在以上所需要的文件里,收入证明文件通常是贷款申请被拒绝的关键原因。不同的银行对于收入证明文件都有不同的需求,而且各个银行也会以不同的方式从所提交的收入证明文件里推断你的收入数额。这就代表说,从同样的收入证明文件中,不同的银行将会推断出不同的数额。这个数额差异可高达50%。

基本上,对于一位有固定收入的工作人士来说,最关键的就是要证明你有缴纳公积金和所需的税收。如果这些都是你提供给银行的收入证明文件,那么这些资料都能够在你的工资单内得到。

至于没有固定收入,或抽佣的工作人士(这当中也包括固定收入人士,但是在一部分的收入里包括了津贴或奖励金的工作人士)来说,最关键的就是要让银行知道你收入的稳定性。银行通常需要约六个月时间的收入证明。如果你有数个月的收入较不稳定,那么你需要提供更长时间的证明文件。另外,如果你每一季度或每半年就会收到津贴,那么记得要让银行知道。这样你就不会被银行列入没有固定收入的工作人士了。

资料来源:ricebowl